- October 31, 2021

- COVID-19 , Investments , News & Media

Comment le secteur de la gestion d’actifs réagit-il pour faire du Coronavirus une force ?

SOURCE: FORBES.COM

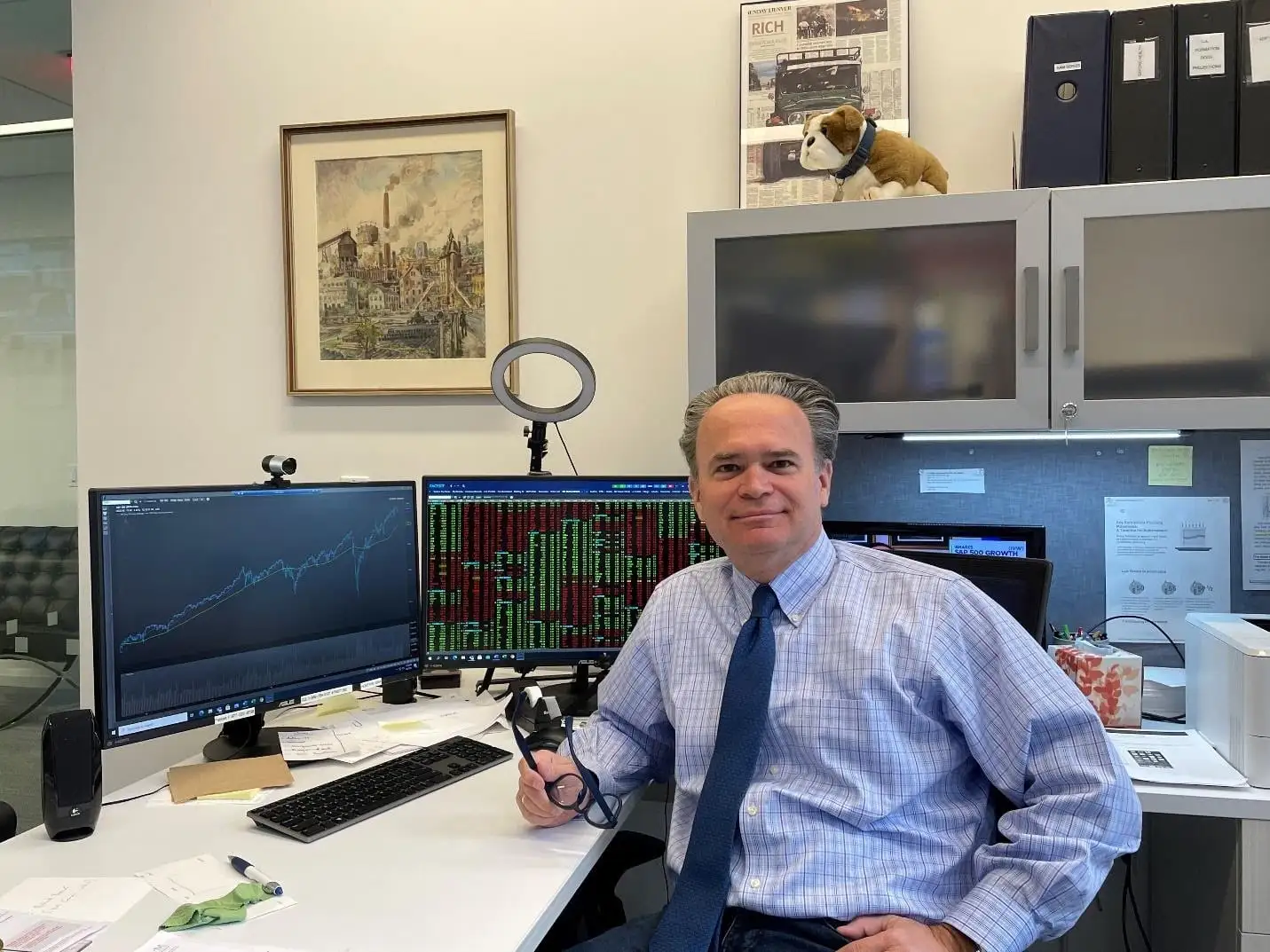

Bernhard Koepp est un homme d’affaires germano-américain d’envergure internationale. Il a notamment travaillé à la Deutsche Bank à Londres et à New York ou il a co-géré les portefeuilles DB Top 50 US Fund et DB Bulldog. Au bureau du DPI de la division de la banque privée de la Deutsche Bank, il a dirigé ses initiatives en matière de gestion des risques et de nouveaux produits financiers. Chez CJL, Bernhard conseille des clients fortunés, des fondations et des family offices dans la plupart des catégories d’actifs investissables. Bernhard dirige l’effort de conseil en investissement de CJL qui comprend des fonds d’investissement thématiques : Bulldog Equity, European Select et les portefeuilles American Renaissance.

C.J. Lawrence (CJL), la société dont vous êtes le PDG, a une longue histoire et a été fondée en 1864. Aujourd’hui, le célèbre CJL est particulièrement connu pour la gestion de patrimoine et son intéressante stratégie d’investissement bulldog. Si vous deviez utiliser un mot clé pour décrire l’identité d’une entreprise aussi ancienne qui a connu des périodes aussi différentes de l’histoire financière mondiale, quel serait-il et pourquoi ?

Bernhard Koepp : Permettez-moi de mentionner deux mots-clés : compétitivité et durabilité. Cela s’applique non seulement à notre stratégie d’investissement mais aussi à notre entreprise, C.J. Lawrence, qui a une longue histoire. C.J. Lawrence a été fondé en 1864, à l’époque de l’ »âge d’or » de New York, où de petites entreprises comme Brown Brothers, ainsi que des banquiers d’affaires comme Andrew Mellon, J. Pierpont Morgan et Cyrus J.Lawrence finançaient le commerce croissant de New York. Plus de cent ans plus tard, C.J. Lawrence est devenu une société de courtage institutionnel renommée, puis a été racheté par une banque d’investissement anglaise, Morgan Grenfell, dans les années 1980. Peu de temps après, en 1989, l’ensemble a été repris par la Deutsche Bank AG. Nous nous souvenons encore de nos cartes de visite à New York, qui portaient le long nom « Deutsche Morgan Grenfell/C.J. Lawrence ». Dans les années 90, notre équipe utilisait la stratégie Bulldog, que nous avions développée avec notre mentor et légendaire stratège de marché, Jim Moltz. La stratégie Bulldog est même devenue la base d’un nouveau fonds DWS, Top 50 US, que nous avons géré depuis New York jusqu’en 1999. Même à cette époque, nous gérions également des portefeuilles distincts pour des particuliers fortunés.

Après les nombreuses fusions, nous avons décidé de devenir indépendants en 1999 et avons rejoint ISI Group, une société de courtage institutionnel de premier plan dirigée par notre ancien collègue de C.J. Lawrence, Ed Hyman, qui est aujourd’hui l’économiste de Wall Street qui a le plus de succès depuis 40 ans selon l’enquête d’Institutional Investor. Puis, en 2014, nous avons franchi une nouvelle étape en rétablissant C.J. Lawrence sous son propre nom.

Au fil des ans, notre équipe a été confrontée à de nombreuses crises financières, mais la crise de Corona a constitué le plus grand test de résistance à ce jour pour notre stratégie d’investissement et nos modèles commerciaux. Nous avons pu voir en direct quelles entreprises restaient compétitives et, surtout, qui était préparé à un monde moderne et numérique. Il est apparu clairement quelles entreprises pouvaient se différencier en tant que « bulldogs », ce que nous analysons chaque jour dans notre travail. Les bulldogs sont des entreprises qui peuvent se développer indépendamment du cycle économique et qui sont suffisamment fortes pour se battre pour une plus grande part de marché après chaque crise.

En tant que gestionnaires de portefeuille, nous investissons dans des entreprises qui sont compétitives à long terme. Cela inclut un style de gestion qui suit une stratégie commerciale durable dans des secteurs où vous pouvez dominer. Les secteurs où la concurrence est trop forte, tels que des entreprises comme Lululemon et Under Armor dans le secteur de l’habillement, ne font pas partie de notre portefeuille car il nous est impossible de deviner la prochaine tendance de la mode et quelle entreprise dominera. Il en va de même pour les entreprises du secteur des matières premières, qui sont totalement dépendantes des fluctuations des prix de ces dernières.

Nous nous concentrons donc davantage sur les secteurs où nous pouvons mieux comprendre la compétitivité d’une entreprise. Ces dernières années, cela s’est davantage produit au niveau de la technologie et de la biotechnologie, où l’on peut clairement comprendre les progrès de la recherche. La transformation numérique grâce à l’informatique en nuage, ainsi que les avancées dans les tests d’ADN et d’ARN qui ont permis les percées en immunothérapie chez BioNtech et Moderna aujourd’hui, en sont un bon exemple….. Le même constat peut être fait dans le secteur du commerce de détail, où le commerce électronique domine depuis longtemps. Mais la crise de Corona a rendu encore plus évident le fait qu’il est impossible d’y parvenir sans omni-canal. Ils se sont rendu compte que si vous avez des sites fixes, vous pouvez livrer plus rapidement au client les produits achetés en ligne.

Starbucks est également un bon exemple de bulldog qui a pris une énorme part de marché aux petits cafés des États-Unis lorsque l’économie a repris. Elle disposait de suffisamment de liquidités pour surmonter la crise, car elle était l’une des premières à disposer d’un système de paiement numérique doté d’un solide programme de fidélisation comptant plus de 20 millions de membres, immédiatement disponible sur l’application populaire Starbucks le jour de la réouverture.

Nous le voyons dans tous les secteurs : la transformation numérique a été accélérée par la crise de Coronavirus. Ce fut également un défi pour nos gestionnaires d’actifs. Les nombreuses conférences auxquelles nous devions autrefois faire des présentations se font désormais exclusivement via Zoom

Le coronavirus a obligé les banques centrales à injecter beaucoup de liquidités dans l’économie mondiale. Quels sont, selon vous, les risques associés à ce boom massif des liquidités ? Ne crée-t-il pas de nouvelles bulles financières ? Les blocages successifs et non synchronisés au niveau international ont également déstabilisé les mouvements de capitaux et les taux de change.

B.K. : Lorsque les banques centrales impriment de la monnaie de manière excessive, le risque est toujours l’inflation. Une génération entière de gestionnaires et d’économistes n’a jamais eu à faire face au problème de l’inflation. Si l’inflation augmente à long terme, le ratio K/GV (prix/bénéfice) des actions diminue. Dans les années 1980, à C.J. Lawrence, nous avons développé la « règle des 20 » : Jim Moltz a alors réalisé que si l’on additionne l’inflation et les ratios P/E, on obtient toujours une moyenne de 20 depuis les années 60. Cela signifie que si l’inflation est de 3 %, l’équilibre ou la « juste valeur » des marchés boursiers américains est un ratio P/E d’environ 17x (17x+3=20). Lorsque la somme est supérieure à 20, les actions sont surévaluées par rapport à d’autres alternatives, comme les Bunds. Le consensus est que l’inflation n’est que temporaire. Mais on peut voir dans de nombreuses industries, comme les restaurants, où il est actuellement difficile de trouver des travailleurs, que l’inflation ne sera pas temporaire aussi rapidement.

Les taux de change ne sont pas nécessairement le plus gros problème tant que les capitaux peuvent circuler librement entre les différentes régions et les marchés de capitaux. Les flux de capitaux mondiaux sont énormes, ils sont plus importants que le commerce des produits. Bien avant la crise Corona, ces liens mondiaux importants étaient perturbés, par exemple par la montée du populisme et du protectionnisme dans de nombreuses capitales politiques du monde. La Chine et les États-Unis se sont efforcés de protéger certaines industries de la concurrence étrangère en manipulant la monnaie. L’arrêt complet de la production en mars 2020 a été un mauvais point de départ et a rendu difficile pour les professionnels de la santé la résolution de problèmes globaux aigus tels que la production de masques ou de ventilateurs.

Comment vos entreprises Bulldog font-elles face à ces nouveaux risques ? Selon vous, quels sont les nouveaux risques auxquels le secteur de la gestion d’actifs est confronté et qui n’existaient pas il y a un an et demi ?

Pour nos Bulldogs, ces défis sont vieux comme le monde. En général, ces entreprises ont longtemps opéré à l’échelle mondiale, agissant comme si des contrôles de prix étaient en place. L’ambition de ces bulldogs est la croissance unitaire, seul moyen de garantir l’augmentation des revenus.

Le défi pour les gestionnaires d’actifs après Covid est le même que dans tous les autres secteurs : il faut rester pertinent. Il y a eu beaucoup de consolidation aux États-Unis au cours de l’année dernière. Les petits gestionnaires comme CJL ont dû se différencier et faire leurs preuves face aux méga-gestionnaires comme Blackrock et Vanguard. Ils ne réussissent pas tous.

La tendance à développer de plus en plus de stratégies quantitatives avec de faibles coûts de personnel signifie que l’offre de nombreux gestionnaires se ressemble de plus en plus. On dit aux clients que les machines fonctionnent mieux que les gestionnaires de portefeuille expérimentés. Cela signifie que les frais sont alors souvent le seul facteur décisif. Il s’agit bien sûr d’une condamnation du secteur de la gestion d’actifs, mais je suis convaincu que la crise de Corona a montré que tous les gestionnaires d’actifs ne sont pas les mêmes et que la gestion active de portefeuille continue d’occuper une place importante aux côtés des nombreuses stratégies quantitatives qui dominent de plus en plus les volumes quotidiens de transactions.

Le secteur de la gestion d’actifs accorde une grande importance à la qualité des services aux clients. Il est intéressant de noter qu’en Allemagne, plus de 20% des actifs sont gérés par des entreprises étrangères. Cependant, en raison des blocages, la communication avec les clients a certainement souffert et il a été très difficile de rencontrer les clients étrangers en personne. Quelles décisions avez-vous prises pour rassurer et satisfaire vos clients étrangers alors que vous ne pouviez plus vous rencontrer en personne ? Comment avez-vous réussi à attirer davantage de clients étrangers ?

B.K. : Ce que l’on appelle le « service client » est bien sûr très important en Amérique. Ce qui nous différencie des autres est la communication avec les clients. Le service à la clientèle des grands gestionnaires d’actifs est le résultat d’une opération de masse de ce que l’on appelle des « produits ». Cela ne convient pas aux clients privés plus exigeants d’aujourd’hui. Avant même la crise de Corona, nous avons travaillé très consciemment sur la qualité de notre communication avec nos clients. En tant qu’ancienne maison de recherche, cela est plus facile pour nous car nous disposons d’une vaste bibliothèque de matériel de recherche. Dans les années 1980, CJL était connu pour ses commentaires hebdomadaires sur le marché, rédigés par notre président Jim Moltz.

Pendant la crise de Coronavirus, nous sommes également devenus plus actifs sur les médias sociaux. Il y a trois ans, nous avons lancé une chaîne YouTube au nom de « C.J. Lawrence », sans nous rendre compte de l’importance que ce média allait prendre pendant le verrouillage. Nous réalisons une ou deux vidéos par mois pour tenir informés nos clients existants ainsi que les nouveaux clients potentiels. Cela convient également très bien à nos clients internationaux. Les réunions via Zoom permettent également d’économiser beaucoup de frais inutiles et facilitent l’acquisition de nouveaux clients.

Nous avons également complètement modifié notre site web. Il y a maintenant beaucoup plus de vidéos et de Q-codes interactifs. Ces types d’applications numériques existaient avant la crise de Corona, mais elles sont devenues indispensables depuis cette crise. Ce que nous avons fait dans le domaine du numérique, nous le voyons dans tous les secteurs : la transformation numérique a été accélérée par la crise de Corona. Ce fut également un défi pour nos gestionnaires d’actifs. Les nombreuses conférences auxquelles nous devions autrefois faire des présentations se font désormais exclusivement via Zoom. Nous verrons dans les années à venir si cela va encore changer.

Lorsqu’une entreprise perd des parts de marché sur plusieurs trimestres, c’est souvent le signe qu’elle a du mal à être compétitive. On a vu ça avec Kodak dans les années 90. Le premier problème de Kodak a été l’arrivée de Fuji sur le marché américain, qui a immédiatement pris des parts de marché à Kodak dans le domaine du « développement de films »

Le virus Corona a également exacerbé les tendances existantes. Par exemple, la concurrence intense entre les entreprises grâce à l’automatisation des emplois et, comme vous l’avez dit, la numérisation du travail en général (à laquelle de nombreux syndicats ont résisté). Ces tendances sont plus rapides qu’auparavant. Cette quatrième révolution industrielle a accentué la contradiction entre l’objectif à long terme d’une plus grande part de marché et la pression de Wall Street pour montrer aux actionnaires des bénéfices trimestriels plus élevés. Ne pas réussir la transformation technologique dans un monde en mutation rapide condamne-t-il l’entreprise à la mort ? Qu’ont fait les entreprises Bulldog, qui sont dans des secteurs vulnérables, ainsi que les fabricants de composants, qui craignent d’être remplacés, pour préserver leur stratégie Bulldog à long terme ?

B.K. : C’est exact. L’obsolescence est à nouveau un défi pour toutes les entreprises aujourd’hui en raison de ce que l’on appelle la « quatrième révolution industrielle ». Mais la crise de Corona nous a montré ce qu’est une main-d’œuvre ou des composants « indispensables ». Nous avons appris que nos infrastructures et notre approvisionnement alimentaire, par exemple, dépendent encore beaucoup du travail manuel. La quatrième révolution industrielle a donc dû faire un pas en arrière dans certains secteurs.

Les détracteurs de Wall Street parlent souvent d’un jeu à somme nulle lorsqu’il s’agit de transformation numérique. Nous le voyons différemment. Je ne pense pas qu’il y ait de contradiction entre Wall Street et ce que Klaus Schwab décrivait déjà en 2015 comme la « quatrième révolution industrielle ». Nous constatons que cette révolution numérique est plutôt une opportunité pour toutes les parties prenantes, mais elle nécessite une nouvelle génération de travailleurs qualifiés. Le résultat d’une étude de McKinsey & Co en septembre 2018 a montré que l’utilisation de l’intelligence artificielle pourrait potentiellement ajouter environ 13 000 milliards de dollars US à l’économie d’ici 2030, augmentant le PNB mondial d’environ 1,2 % par an. Dans un monde où la croissance économique est faible, c’est un chiffre important et une raison d’être optimiste.

Ce qui est très intéressant à ce stade – par rapport aux années 1990, lorsque les éléments constitutifs de l’internet venaient d’être posés – c’est que les grandes entreprises disposent aujourd’hui de données massives. À l’époque, toute l’innovation se trouvait dans les petites entreprises. Aujourd’hui, grâce à l’intelligence artificielle et aux algorithmes, les grandes entreprises peuvent utiliser ces données à leur avantage. Nous le constatons non seulement dans les médias sociaux, mais aussi dans le secteur de la biotechnologie, où des entreprises comme Google Cloud et des sociétés pharmaceutiques comme Pfizer et Johnson & Johnson ont pu contribuer à transformer les données massives recueillies en recherche et développement. Sans cette collaboration, nous n’aurions pas eu de percées dans des entreprises comme BioNtech et Moderna dans la recherche sur l’ARN et l’ADN.

On le voit aussi dans des entreprises centenaires comme Rockwell Automation, qui vendait à ses clients uniquement des robots pour fabriquer des voitures, par exemple. Aujourd’hui, il s’agit de plus en plus de logiciels pour numériser et améliorer les chaînes d’approvisionnement complexes. Lorsqu’une entreprise peut collecter davantage de données et les utiliser activement, elle obtient généralement une meilleure productivité. Dans les années 90, l’internet a été utilisé pour avoir un accès direct aux clients. Un site web était moins cher que la vente par le biais de sites fixes. Cela explique le succès de nombreuses start-ups. Aujourd’hui, les données que vous collectez auprès des clients jouent presque un rôle plus important que la distribution bon marché. Par conséquent, nous assistons à une nouvelle phase d’innovation où il n’y a plus de démarcations entre les industries traditionnelles. L’innovation dans les paiements, ou ce que l’on appelle la « fintech », va bien au-delà du secteur financier.

La numérisation et les économies d’échelle qui en résultent entraînent malheureusement aussi une consolidation massive, notamment dans les médias sociaux comme Facebook et Alphabet. Cela conduit souvent à des abus de pouvoir en matière de protection des données, ce qui constitue aujourd’hui un gros problème social tant qu’il n’existe pas de normes mondiales. Il est donc difficile pour les responsables politiques de réglementer ces entreprises. Tenter de réduire ces géants de l’internet par la réglementation, sans comprendre que ce sont précisément les économies d’échelle qui sont nécessaires pour résoudre des problèmes tels que la vie privée et la cybersécurité, est un thème récurrent du discours politique.

Les entreprises que nous appelons les « bulldogs », qui survivront le mieux à cette crise Corona et aux suivantes, sont des entreprises capables d’agir de manière transparente dans les mondes numérique et analogique. Vous avez besoin des deux, mais l’intégration est un défi pour de nombreuses équipes de direction. On le voit même avec les géants du commerce électronique comme Amazon, qui ont jugé nécessaire d’acheter une chaîne de supermarchés comme Wholefoods.

Ce nouvel environnement économique est marqué par l’incapacité des entreprises à augmenter leurs prix. Comme vous l’avez dit, de manière remarquable, l’équipe du CJL a remarqué il y a de nombreuses années que les entreprises prospères se comportaient comme s’il y avait un contrôle des prix et des salaires. La dernière fois que ces conditions étaient plus répandues, c’était dans les années 1970. Dans votre stratégie d’investissement, vous accordez donc une grande valeur à une entreprise dont la part de marché augmente. Cela peut se faire par des produits ou des services différenciés, ou par l’innovation. CJL a-t-il inventé des programmes ou des méthodes d’analyse pour mesurer l’efficacité de ces systèmes de défense ? Comment CJL peut-elle être sûre qu’une entreprise peut maintenir sa position dominante sur le marché ?

B.K. : Nous considérons la part de marché comme le point de départ de notre analyse. Lorsqu’une entreprise perd des parts de marché sur plusieurs trimestres, c’est souvent le signe qu’elle a du mal à être compétitive. On a vu ça avec Kodak dans les années 90. Le premier problème de Kodak a été l’arrivée de Fuji sur le marché américain, qui a immédiatement pris des parts de marché à Kodak dans le domaine du « développement de films », puis l’arrivée de la photographie numérique qui a bouleversé l’ensemble de l’industrie de la photo et du film. La perte de parts de marché a été le premier indicateur de la nécessité de vendre les actions Kodak. La photographie numérique a ensuite rendu l’ensemble du secteur non investissable.

Nous avons appris à l’époque qu’une analyse du paysage concurrentiel dans les différents secteurs est tout aussi importante que l’analyse des entreprises individuelles.

La part de marché et la compétitivité d’une entreprise ne sont pas toujours faciles à mesurer, surtout lorsqu’il s’agit de modèles économiques convergents. L’analyse relève donc souvent plus de l’art que de la science !

Merci, M. Koepp, pour cette interview ! Il pourrait être intéressant pour nos lecteurs de savoir comment vous, en tant qu’Allemand, êtes arrivé au sommet de cette célèbre marque américaine, C.J. Lawrence ?

B.K. : Oui, c’est aussi une longue histoire. Mes parents ont déménagé à Washington D.C. en 1970, lorsque j’avais 5 ans, en raison du travail de mon père à la Banque mondiale. Les 3 à 5 ans initialement prévus se sont finalement transformés en 30 ans. Mes parents ont insisté pour que je possède un diplôme universitaire allemand et ont toujours entretenu une relation avec mon ancien pays d’origine. Cependant, il a toujours été clair pour moi que je m’orienterai vers une carrière internationale après mes études en Amérique. J’ai réussi à le faire lorsque j’ai rejoint la Deutsche Bank à Londres en 1989. Mais mon rêve a toujours été de travailler et de vivre à New York. J’ai eu la chance de venir à New York en 1993 par l’intermédiaire de la Deutsche Bank, où j’ai rencontré Jim Moltz et l’ancienne équipe de C.J. Lawrence. Je n’aurais jamais cru que, près de 30 ans plus tard, je deviendrais le PDG de cette marque renommée.